在股息和清算方面,优先股的所有者优先于普通股的所有者。换句话说,优先股股东在普通股股东收到股息之前收到股息。如果公司不向优先股宣布和支付股息,则普通股不能获得股息。作为对这些偏好的回报,优先股股东通常放弃分享公司超过其规定股息的收益的权利。

为了说明优先股是如何运作的,我们假设一家公司已发行优先股,规定的年度股息为每年 9 美元。这些优先股的持有人必须每年获得每股 9 美元的股息,然后普通股股东才能获得一分钱的股息。但是,即使公司的净收入增加了一百倍,优先股股东也将获得不超过 9 美元的股息。(参与优先股是一个例外,将在后面讨论。)在通货膨胀时期,拥有具有固定股息且没有到期或赎回日期的优先股会使优先股的吸引力不如其名称所暗示的那样。

优先股面值

优先股的股息通常以其面值的百分比表示。因此,优先股的面值具有一定的经济意义。例如,如果一家公司发行 9% 的优先股,面值为 100 美元,则优先股股东每年将获得每股 9 美元(9% 乘以 100 美元)的股息。如果公司发行面值为 25 美元的 10% 优先股,该股票每年将支付 2.50 美元(10% 乘以 25 美元)的股息。在这些示例中的每一个中,面值都是有意义的,因为它是确定股息金额的一个因素。

如果优先股的股息百分比接近金融市场要求的比率,则优先股将以接近其面值的价格出售。换言之,在要求 9% 的市场上发行或交易的面值为 50 美元的 9% 优先股的售价为 50 美元。另一方面,如果市场需要 8.9%,而股票是 9% 的优先股,面值为 50 美元,那么由于投资者看到这些股票的优势,该股票的售价将略高于 50 美元。

发行优先股

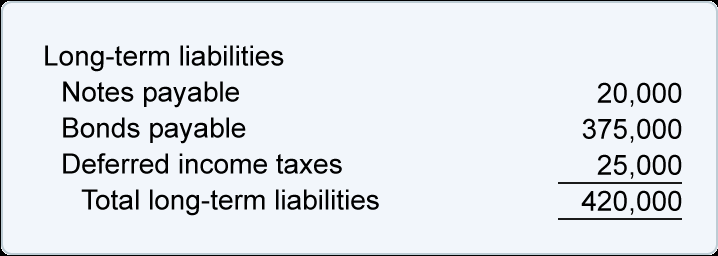

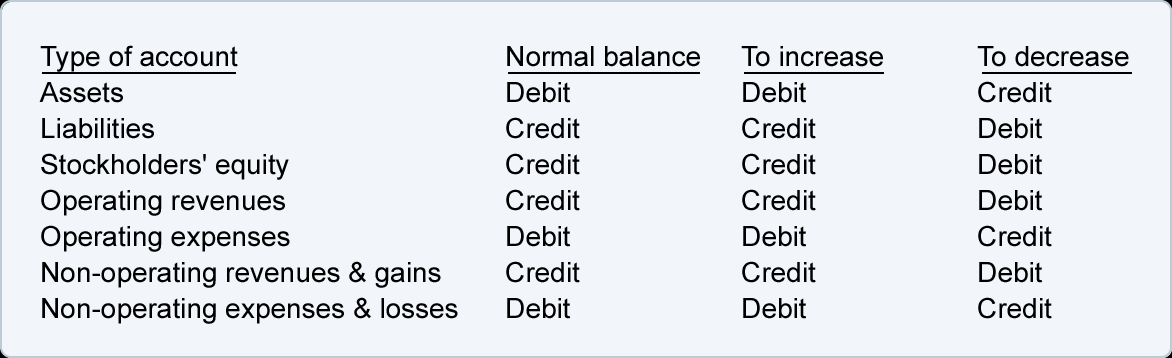

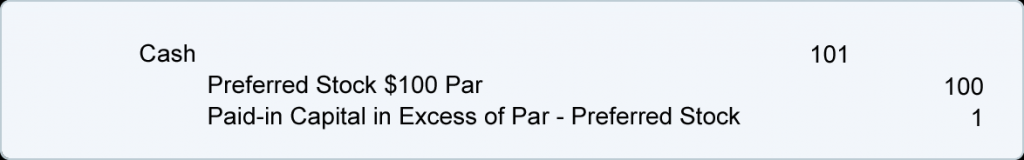

为遵守国家规定,优先股的面值记入其实收资本账户优先股。如果公司收到的金额超过面值,则高于面值的金额将记录在另一个账户中,例如超过面值的实收资本 – 优先股。例如,如果每股面值为 100 美元的 9% 优先股以 101 美元的价格出售,则将进行以下输入。

优先股提供的功能

公司能够在其优先股中提供各种功能,目的是使股票对潜在投资者更具吸引力。每个优先股发行的所有特征都包含在称为契约的文件中。

- 不参与与参与

通常,优先股股东会收到规定的股息,仅此而已。如果优先股被描述为面值为 100 美元的 10% 优先股,则每股股息将为每年 10 美元(无论公司的收益是 1000 万美元还是 100 亿美元)。收益不超过其规定股息的优先股是常态,它被称为非参与优先股。有时,公司会发行参与优先股。参与优先股允许的股息高于规定的股息。由于此功能不寻常,因此谨慎的做法是假设所有优先股都是不参与的,除非另有明确说明。 - 累积与非累积

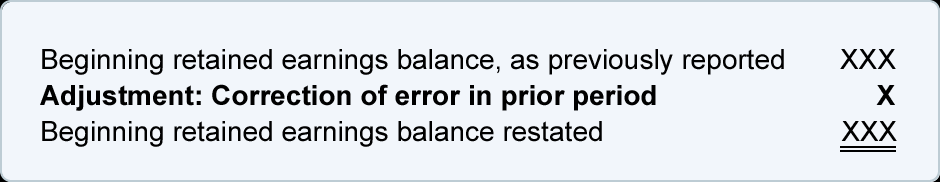

如果优先股被指定为累积优先股,则在向普通股股东支付任何股息之前,其持有人必须收到除本年度股息之外的任何优先股遗漏的股息。(一家公司可能会忽略其股息,因为它正在遭受经营亏损并且可用现金很少。)如果一家公司忽略其累积优先股的股息,则过去忽略的股息被称为“拖欠”,必须在财务报表附注。如果优先股是非累积性的,则任何遗漏的股息都不会拖欠。也就是说,公司在宣布股息之前不必为非累积优先股支付任何遗漏的股息。但是,非累积优先股必须先获得当年的股息,然后普通股才能获得股息。 - 可赎回

如果一家公司有 10% 的已发行优先股且市场利率下降至 8%,则该公司希望取消 10% 的优先股并用 8% 的优先股代替它是有道理的。另一方面,持有 10% 优先股的持有者在假设无限期获得 10% 的情况下购买了它。预见到这种情况,优先股通常会规定公司可以以一定的价格“呼入”(购买)优先股。这个价格被称为赎回价格,它可能是面值的 110%(面值加上一年的股息)。 - 可转换

有时,公司的优先股表明它可以换成规定数量的公司普通股。如果是这种情况,则优先股被称为可转换优先股. 例如,一家公司可能发行 8% 面值 100 美元的可转换优先股,可以随时转换为三股普通股。优先股股东获得通常的偏好,包括每年每股 8 美元的股息,但此外还有可能分享公司的成功。如果普通股的售价为每股 20 美元,则优先股因其股息而更有价值。但是,如果公司的成功将普通股的价值提高到每股 40 美元,则可兑换性特征使优先股价值每股 120 美元。(优先股可以换成 3 股普通股,每股价值 40 美元)。优先股股东可以以每股 120 美元的市场价格出售优先股,或者, - 特征的组合

公司的实力,加上主要金融市场的地位,都会影响给定优先股的特征。如果一家公司对潜在投资者没有吸引力,优先股可能需要累积和完全参与的特征才能吸引投资者。另一方面,一家成功的蓝筹股公司可能很容易以非累积性和非参与性的形式出售其优先股。如果一家公司想要节省现金,它可能会提供可转换优先股以降低股息率。