使用现金流量表金额的财务比率

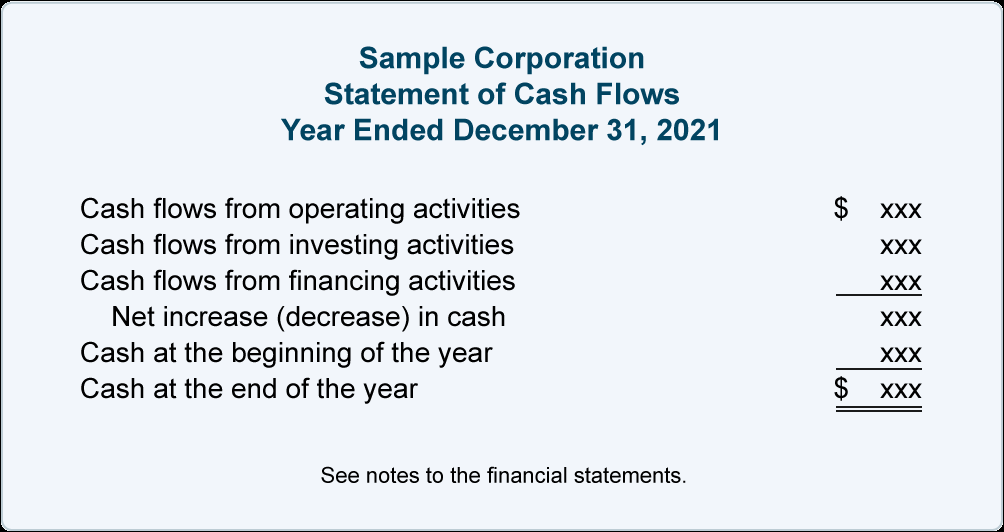

现金流量表或现金流量表 (SCF) 是美国会计规则要求的五种财务报表之一。由于损益表和资产负债表是使用权责发生制会计法编制的,因此 SCF 提供了有关公司现金流量的以下所需信息:

- 有利于公司现金余额的现金流入和金额。这些在 SCF 上报告为正数。

- 现金流出和不利于公司现金余额的金额。这些金额在括号中报告,以表明它们对公司现金的负面影响。

SCF 分为三个主要部分:

- 经营活动(或经营)产生的现金流量

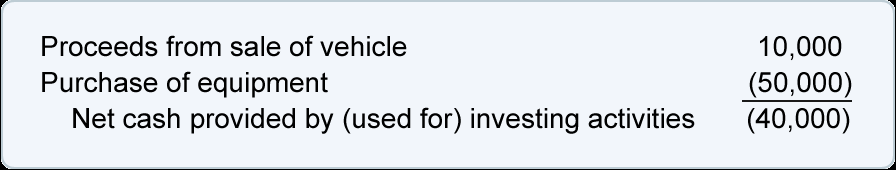

- 投资活动产生的现金流

- 筹资活动产生的现金流量

从 SCF 派生的一个常用指标是自由现金流量。

比率 #15 自由现金流

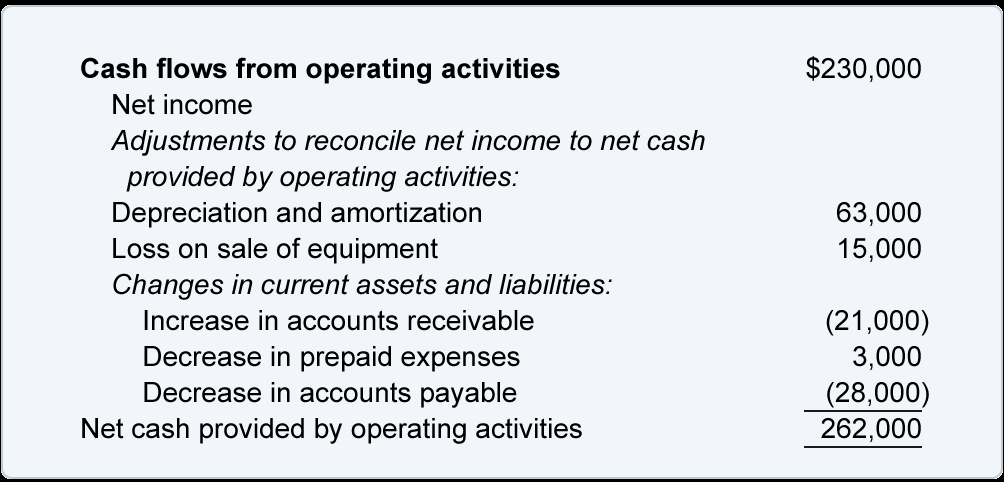

自由现金流量是根据现金流量表中报告的以下金额计算得出的:

- 具有来自经营活动的标题现金流量的 SCF 部分的总和。这一总额在 SCF 上被描述为经营活动提供的净现金。

- 描述为资本支出或购买不动产、厂房和设备的金额。此金额在 SCF 部分报告,其中标题为投资活动现金流量。由于这是现金流出,资本支出的金额出现在括号中。

为了得出自由现金流量,从经营活动提供的净现金中减去资本支出的金额。

因此,计算公司自由现金流的公式为:

自由现金流=经营活动提供的净现金-资本支出

示例 15

假设一家公司的经营活动提供的净现金为 200,000 美元,资本支出为 140,000 美元。公司的自由现金流计算如下:

自由现金流 = 经营活动提供的净现金 – 资本支出

自由现金流 = $200,000 – $140,000

自由现金流 = $60,000

如果公司认为支付给股东的现金股利是一项要求,公司也可以减去所需的股利金额。如果我们示例中的公司股东要求每年 25,000 美元的固定股息,则公司的自由现金流将为 35,000 美元(200,000 美元 – 140,000 美元 – 25,000 美元)。

公司的自由现金流量是否充足取决于其近期的计划。

注意:

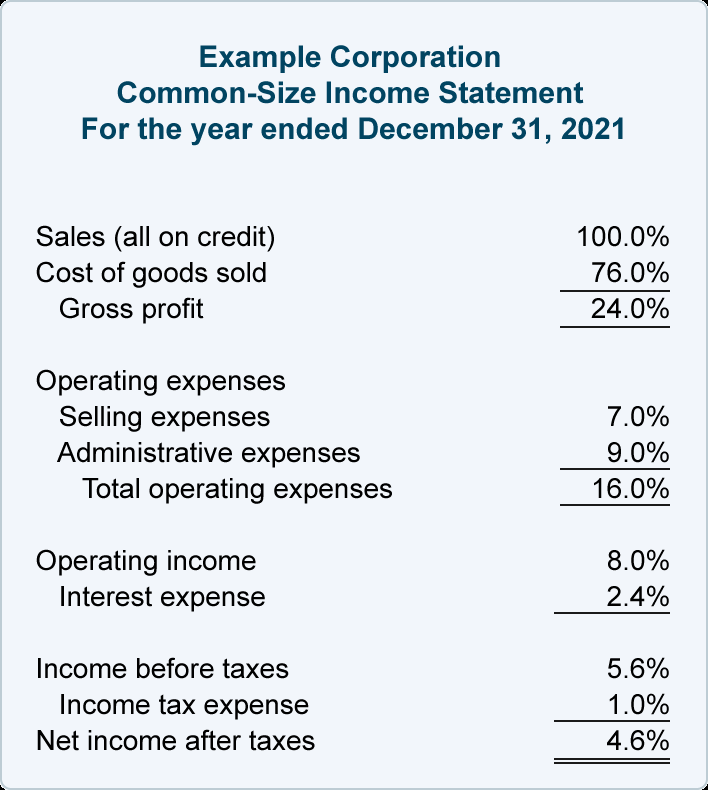

许多财务分析师比较 1) 公司由经营活动提供的净现金金额与 2) 公司的收益(税后净收入)。一般来说,他们预计公司的经营活动(或运营)提供的净现金将大于公司的收益,因为折旧费用减少了收益,但没有使用现金。

如果一家公司的经营活动提供的净现金低于其收益,就会引起一些担忧。老练的投资者或金融分析师会寻找原因。一种可能性是购买具有信用条款的商品的客户没有汇出欠款。原因可能是货物不可接受吗?另一种可能是公司大量采购货物,但货物没有卖出去。一个好的分析师会很好奇为什么商品不能出售。

要了解有关此重要财务报表的更多信息,请参阅我们的主题现金流量表.

其他财务比率

包含在我们的商业表格中(适用于双方会计教练专业版和会计教练 PRO Plus成员)是帮助计算以下 24 个财务比率的表格:

- 营运资金

- 营运资金占总资产

- 营运资金周转率

- 目前的比例

- 速动比率(酸测试比率)

- 应收账款周转率

- 应收账款销售额天数

- 存货周转率

- 库存天数

- 固定资产周转率

- 总资产周转率

- 债务与总资产比率

- 负债权益比率

- 权益比率

- 股权周转率

- 赚取利息的倍数

- 税后利润率

- 毛利润率

- 总资产回报率

- 股东权益回报率

- EBITDA

- 普通股每股账面价值

- 自由现金流

- 现金流与债务比率

财务比率的好处和局限性

财务比率的好处

财务比率的一些好处包括:

- 提供一种将公司财务信息与同一行业中的个别公司或行业平均水平进行比较的方法

- 为公司提供一种随时间监控其关键财务信息的方法

- 提供一些基准以协助公司规划未来的融资需求

财务比率的限制

虽然财务比率可能是有益的,但重要的是要考虑它们的局限性:

- 一家公司的财务比率不能与不同行业的公司的比率或多个行业的公司的合并财务报表相比较。

- 一般来说,财务比率是基于公司最近一年的财务报表。这意味着这些比率代表了大量过去的交易(有些是一年多以前的,不再相关)。

- 财务报表以及由此产生的比率反映了成本原则。这意味着一些有价值的资产可能不会包含在公司的资产负债表中。例子包括公司开发的品牌或商品名称、标志、客户忠诚度、创新管理、市场支配地位等(不是从其他公司购买的)。

- 美国公司(即使是同一行业的公司)可能会以不同的方式应用会计原则。例如,一家公司可能使用 FIFO 成本流假设将成本分配给其库存和销售商品成本,而另一家公司使用 LIFO。一些公司以最保守的方式应用会计原则,而另一些公司则以相反的方式应用它们。

- 审查从过去财务报表中出现的一些金额得出的财务比率与研究公司的五份要求的财务报表不同。它也与阅读上市公司管理层的讨论和分析(见其提交给证券交易委员会的年度报告,表格 10-K)大不相同。

- 应收账款和库存(以及其他)的财务比率是平均值,因此可能会隐藏一些不太有利的细节。

- 公司努力改善一种财务比率可能会对业务和其他财务比率产生不利影响。

纵向分析

通常,会计软件允许在公司财务报表的所有金额旁边打印一个百分比。

例如,公司的内部损益表将包含更多详细信息,并且通常在每一美元金额旁边显示一个百分比。百分比是每个金额除以公司净销售额的结果。

公司的内部资产负债表也将显示更多细节,并且通常在每一美元金额旁边显示一个百分比。百分比是每个金额除以公司总资产的结果。

将每个损益表金额表示为净销售额的百分比,将每个资产负债表金额表示为总资产的百分比,称为垂直分析。

当财务报表以百分比形式呈现时,它们被称为通用财务报表。它们是“共同规模”,因为即使公司的金额在规模上有很大差异,也可以将报告的百分比与其他公司的百分比进行比较。

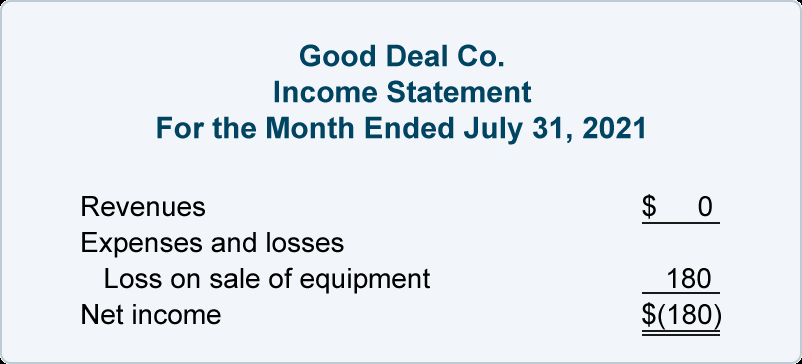

纵向分析得出的通用规模损益表

您可以立即在以下多步、通用规模损益表(省略美元金额)中找到该公司的毛利率为 24.0%,税前利润率为 5.6%,税后利润率为 4.6%。

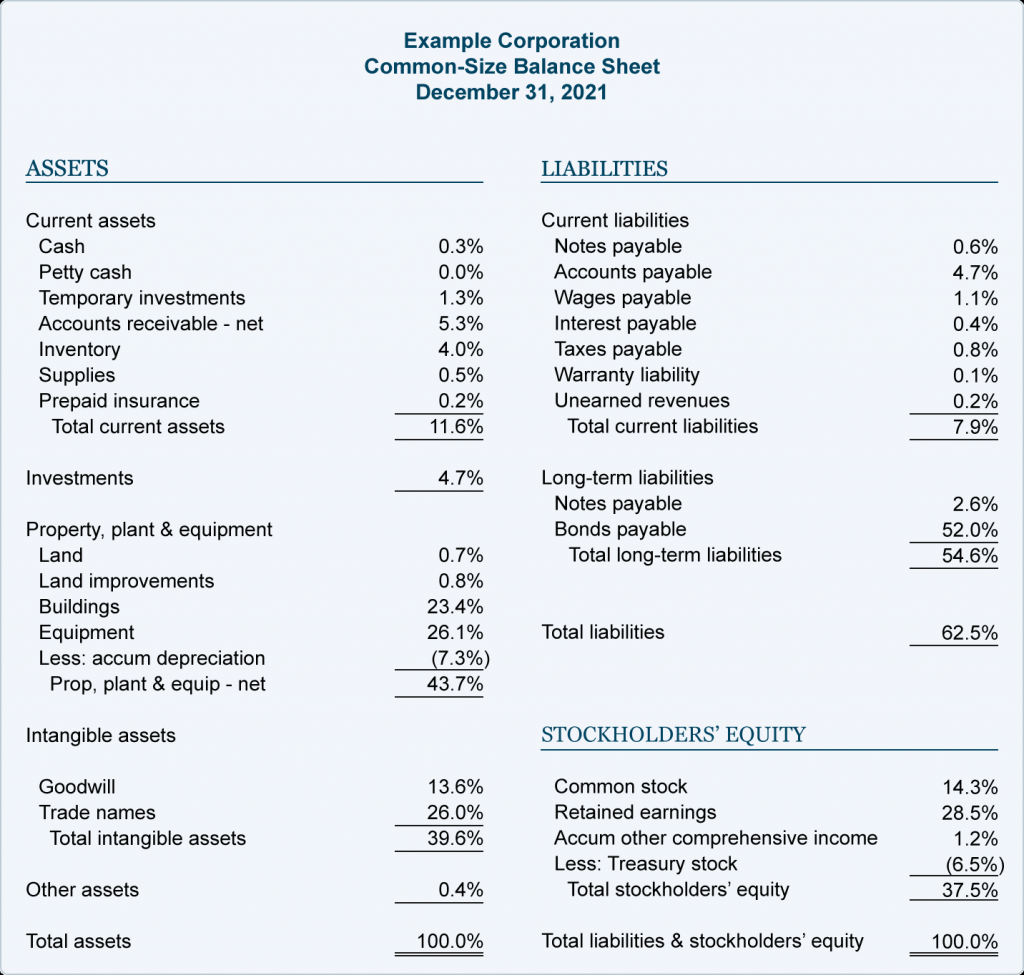

纵向分析得出的通用规模资产负债表

从下面的普通资产负债表(省略金额)中可以看出,每个项目都表示为公司总资产的百分比。

普通资产负债表上的百分比(上图)让您可以立即看到债务与总资产的比率为 62.5%(总负债额除以总资产额)。

您还可以看到,股东权益占总资产金额的 37.5%,扣除累计折旧后的不动产、厂房和设备的报告金额为公司总资产金额的 43.7%。

即使公司的金额在规模上有很大差异,公司的普通规模资产负债表上显示的百分比也可以让您将它们与其他公司的百分比进行比较。

横向分析

横向分析显示至少两年的财务报表金额。

比较财务报表

公司公布的财务报表被称为比较财务报表,因为它们不仅需要显示最近一年的金额,还必须显示上一年或前两年的相应金额。(外部财务报表很少显示我们在垂直分析中讨论的百分比。)

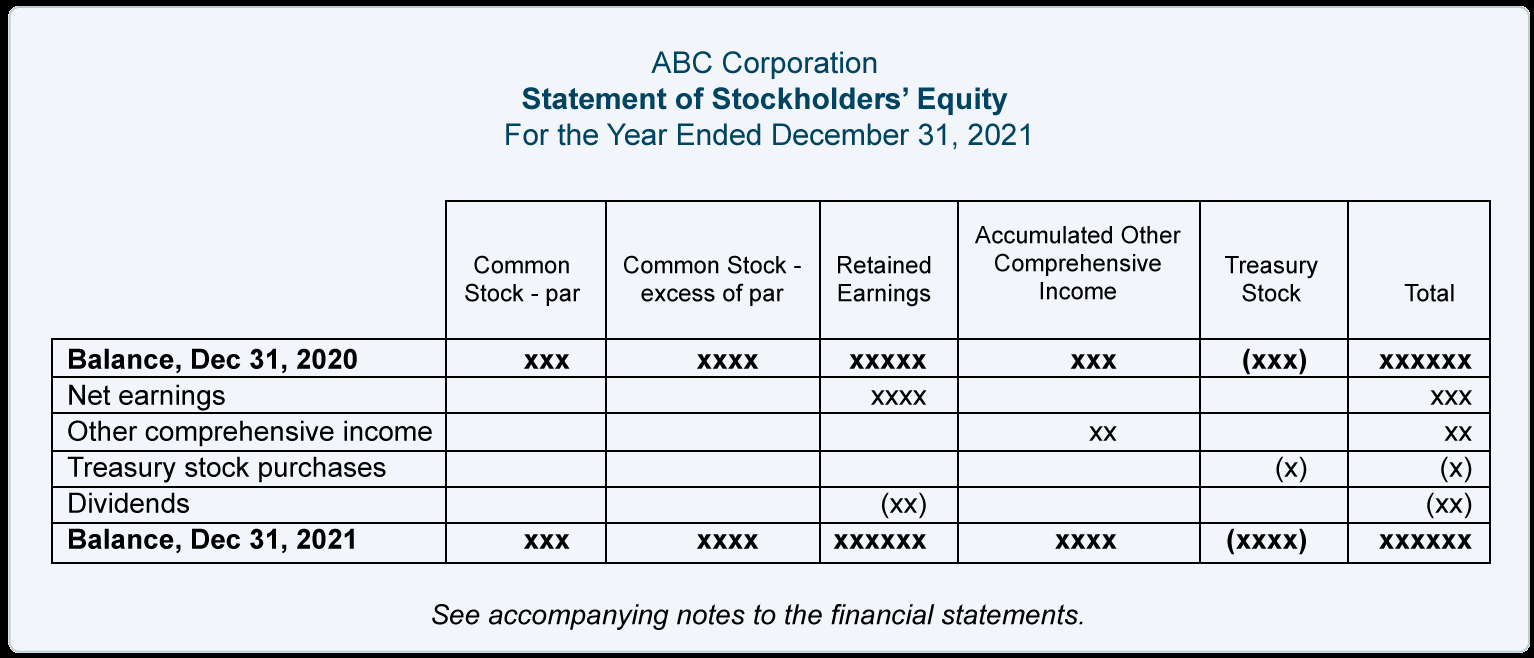

公司发布财务报表时,以下财务报表应报告三栏金额(例如 2021 年的金额以及 2020 年和 2019 年的相应金额):

- 收入证明

- 综合收益表

- 现金流量表

- 股东权益变动表

公司公布的资产负债表也必须具有可比性,但只需要两栏金额(例如截至 2021 年 12 月 31 日的金额和截至 2020 年 12 月 31 日的相应金额)。

您可以通过互联网搜索其股票公开交易的公司来查看比较财务报表。例如,您可以搜索Apple 表格 10-K、Tootsie Roll 表格 10-K等,然后在表格 10-K 的目录中找到财务报表。(表格 10-K 是公司向 SEC 提交的年度文件的一部分。公司的 10-K 也可通过公司名为Investor Relations的链接访问。)

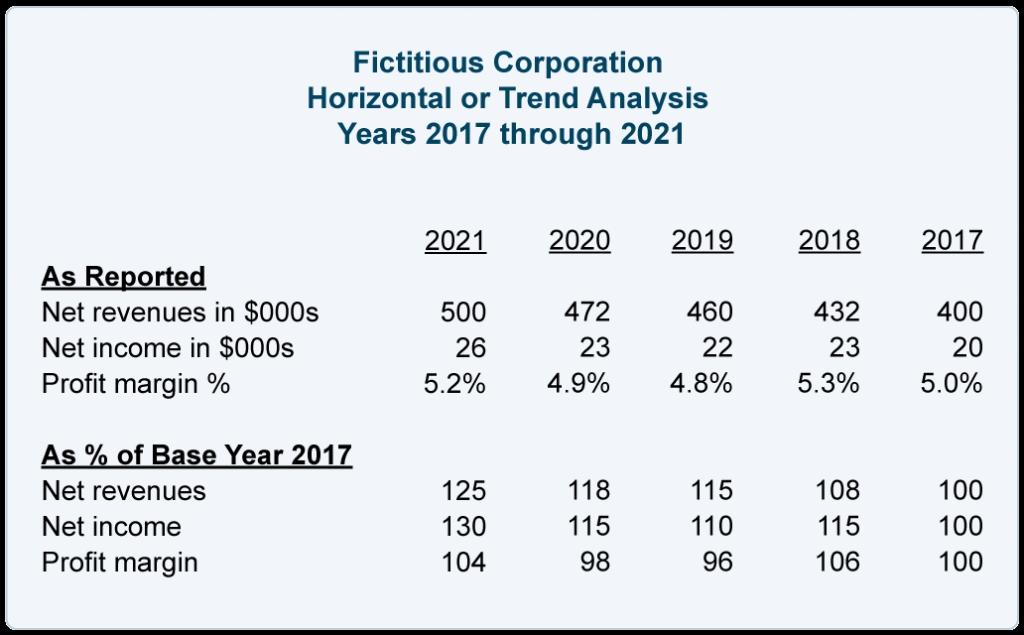

趋势分析或时间序列分析

当横向分析涉及比较两年以上的金额时,它可能被称为趋势分析(或时间序列分析)。

下表是一个趋势分析示例,其中比较了最近五年的金额: